Удержать, не приумножив

Рынок коммерческой недвижимости Петербурга продолжает падение по всем фронтам

Несмотря на то что аналитические отчеты городских консалтинговых компаний в целом указывают на некоторое улучшение макроэкономической ситуации, прогнозы развития рынка коммерческой недвижимости эксперты дают с большой осторожностью. Бизнес собственников и управляющих сегодня сводится в основном к тому, чтобы удержать существующих арендаторов. О старте крупных и амбициозных проектов, как это было еще полтора-два года назад, речи пока не идет.

На заявителя

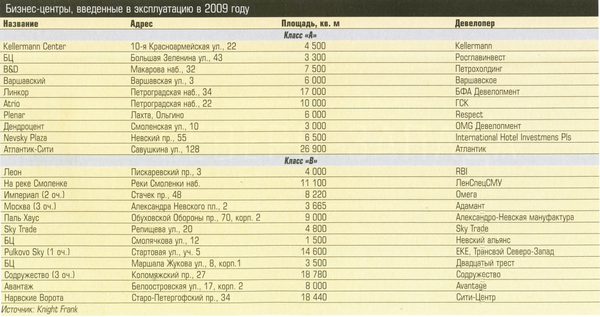

Общий объем качественных офисных площадей в бизнес-центрах классов «А» и «В», а также в составе различных многофункциональных комплексов сегодня составляет порядка 1,5 млн кв. м. Как подсчитали в компании Knight Frank, с начала года в эксплуатацию введено 195,8 тыс. кв. м офисных площадей, из которых 84 тыс. относятся к классу «А», 112 тыс. – к «В». При этом около 70% высококлассных офисов по-прежнему сосредоточены в историческом центре города и зонах, непосредственно к нему примыкающих.

За последние два с половиной года наибольшее увеличение офисных площадей произошло в Петроградском, Центральном и Московском районах. В 2009−м, по данным компании GVA Sawyer, структура предложения несколько сместилась – основной ввод офисов приходится на Василеостровский и Приморский районы. Связано это с тем, что на подъеме рынка началась его децентрализация – поглощались все вводимые площади, и местоположение в центре города формально перестало быть непременным условием для бизнес-центров класса «А».

Последствия кризиса в части ввода новых площадей, признают эксперты, офисный рынок ощутил не в полной мере, поскольку весь инвестиционный процесс создания бизнес-центра в среднем занимает два с половиной – три года (следовательно, все открывающиеся в настоящее время объекты заложены еще в докризисный период). Однако новые проекты практически не заявляются. Так, в третьем квартале этого года появилась информация всего о двух офисных объектах, которые должны быть возведены в ближайшие годы. Их совокупная офисная площадь составит всего около 25 тыс. кв. м, тогда как в докризисные времена заявлялось большое число проектов, включающих по 50 тыс. «квадратов» и более.

В минусе

По данным аналитического департамента Гильдии управляющих и девелоперов, с сентября прошлого года средние арендные ставки на офисы в открытом предложении без учета скидок упали почти на 40% в долларах и сегодня составляют 23,1 доллара за 1 кв. м в месяц. В рублевом выражении, добавляют в Knight Frank, арендные ставки в бизнес-центрах класса «А» с начала этого года снизились на 31,2% – до 1,3 тыс. рублей, в классе «В» падение за тот же период достигло 30,7% – до 897 рублей за 1 кв. м в месяц. Несмотря на существенное снижение стоимости аренды, спрос на офисные помещения с начала кризиса остается низким. Средняя заполняемость бизнес-центров класса «А» сегодня составляет 60−70%, класса «В» – 70−80% (в докризисные времена эти показатели превышали 95%). Бизнес-центры, введенные в течение последнего года, остаются незаполненными на 50−80%.

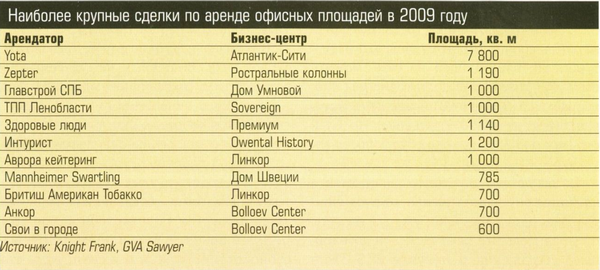

Потенциальные арендаторы, сообщает GVA Sawyer, в первую очередь интересуются помещениями площадью до 50 кв. м (50% обращений) и 50−100 «квадратов» (26%), спрос на помещения площадью свыше 500 кв. м минимален (около 6%). «Площади с перспективой дальнейшего расширения, как это было до кризиса, сегодня практически не арендуют. Новых компаний, выходящих на рынок Петербурга, почти нет – их доля составляет не более 3−5%. Остальной спрос предъявляется компаниями, переезжающими из одного бизнес-центра в другой», – констатирует руководитель отдела офисной недвижимости компании Knight Frank St.Petersburg Полина Макаренко. В этой ситуации, по словам участников рынка, некоторые собственники с большим запасом свободных площадей переходят от консервативной политики удержания ставок к агрессивной конкурентной борьбе за арендатора – демпингу и прямым продажам.

Без границ

В таких условиях размываются границы между классами: часто арендная ставка в бизнес-центре класса «А» оказывается ниже, чем в бизнес-центре «В»-класса. Кроме того, ставки могут различаться не только среди офисных зданий, но иногда и внутри отдельно взятого объекта, где ставки для разных арендаторов разнятся на 20−30%. «Многие управляющие предлагают индивидуальные условия аренды для каждого офисного помещения в зависимости от его индивидуальных характеристик. Поэтому на рынке присутствует достаточное количество предложений отдельных помещений по цене существенно ниже среднерыночной. Однако часто такая цена объясняется худшим качеством самого помещения», – поясняет ведущий эксперт-аналитик компании GVA Sawyer Владислав Фадеев.

Эксперты отмечают, что во время кризиса возросла потребность в такой услуге, как пересмотр коммерческих условий аренды. Если собственник помещений не готов идти на уступки, арендаторы все чаще переезжают в новый офис. «В первую очередь интерес к пересмотру условий аренды проявляют компании, которые сняли офисы на пике рынка – в 2007−2008 годах», – рассказывает Полина Макаренко. Ее компания, в частности, сопровождала переезд юридической фирмы Mannheimer Swartling из Дома Зингера в Дом Швеции. «Основная ошибка некоторых участников рынка – запоздалая реакция на изменившуюся конъюнктуру. Многие бизнес-центры долго и упорно боролись за сохранение высоких ставок и в итоге потеряли арендаторов», – заметила Макаренко. По ее словам, зачастую для решения проблемы нужно было просто немного подвинуться в цене. «Взаимоотношения арендаторов и собственников или управляющих бизнес-центрами серьезно изменились. Выигрывают те, кто имеет явные конкурентные преимущества и более гибкую арендную политику», – согласен исполнительный директор компании Praktis CB Сергей Федоров.

В целом, уверены специалисты, величина нового поглощения в 2010 году не будет значительной. Вероятнее всего, чувствительные компании, которые сейчас балансируют на грани безубыточности, просто будут замещены менее зависимыми от кризиса видами бизнеса. Если не произойдет существенных подвижек в экономике в ту или иную сторону, на восстановление спроса уйдет не менее двух лет.

Где подешевле

В секторе торговой недвижимости, по сообщениям экспертов, также продолжается ротация арендаторов, идущая с начала года. Часть магазинов закрывается в связи с банкротством, другие съезжают в поисках более выгодных коммерческих условий. Происходят изменения в структуре арендаторов основных торговых коридоров города. В частности, все больше магазинов премиум-класса уходит с центральных магистралей, уступая место недорогим точкам общепита и магазинам более низкого ценового сегмента.

Самое серьезное падение арендных ставок произошло на встроенные торговые помещения основных торговых коридоров – Невского и Большого проспектов Петроградской стороны. С начала года снижение стоимости аренды здесь составило 45−55%. В сегменте стрит-ритейла, по словам руководителя отдела торговой недвижимости компании Praktis CB Ирины Трофимовой, преимущественным спросом пользуются помещения под общепит площадью от 120 до 250 кв. м (причем клиенты предпочитают готовые помещения, где ранее располагались профильные заведения) и под медицинские учреждения – от 80 до 200 «квадратов». «Наибольший спрос – на объекты по цене от 75 до 120 тыс. рублей, расположенные у метро либо на оживленных перекрестках», – рассказывает Трофимова.

По-старому

Темпы выхода новых торговых площадей на рынок остаются на рекордно низком уровне. С начала года общая площадь профессиональных торговых центров города увеличилась на 61,3 тыс. «квадратов», что в четыре раза меньше, чем за аналогичный период прошлого года. До конца года ожидается выход на рынок трех-четырех торговых объектов общей площадью не более 150 тыс. кв. м. Таким образом, годовой прирост общей площади качественной торговой недвижимости не превысит 6%, что является минимальным показателем с 2001 года.

На этот год, по данным GVA Sawyer, девелоперы заявляли ввод порядка 900 тыс. кв. м арендопригодных торговых площадей. Однако открытие наиболее крупных объектов откладывается на 2010−й. Среди них торгово-развлекательные комплексы «Лето», «Стокманн», Galeria и др. В будущем году с большой долей вероятности можно ожидать завершения их строительства, но новые проекты появляться практически не будут.

По оценкам GVA Sawyer, объем ввода арендопригодных торговых площадей в 2010 году составит 220−250 тыс. кв. м. Именно поэтому, уверены эксперты, заполняемость успешных торговых центров остается близкой к 100%, в некоторых из них по-прежнему существует лист ожидания арендаторов. Так, по информации АРИН, полностью заполнены торговые центры «ПИК», «Сенная», «МЕГА Парнас», «МЕГА Дыбенко», «Южный полюс», «Атмосфера», «Гранд Каньон» и пр. У основной массы торговых центров уровень заполняемости – 70−95%: Miller Center заполнен на 70%, «Вояж» и «Торговый двор» – на 80%, «Гулливер» и «Капитолий» – на 90%. В менее удачных по концепции и местоположению комплексах заполняемость остается на низком уровне. Однако основной отток арендаторов уже закончился.

Автор: Дмитрий Кирман

«Эксперт Северо-Запад» №46 (443), 30 ноября 2009